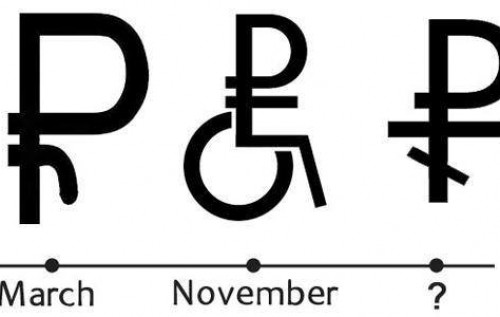

Обвал курса российского рубля - это прямое следствие западных санкций

Поясню про то, что происходит с рублем. На самом деле обвал курса - прямое следствие западных санкций.

Дело в том, что ключевым источником финансирования российской экономики ("вставания с колен") в последние годы были кредиты западных банков. Масштаб привлечения кредитов на Западе был ошеломляющим: если 10 лет назад совокупный внешний долг российских банков и компаний составлял около 100 млрд $, то в этом году он достиг пика - в июле общий долг составлял $660 млрд (вот статистика), это в полтора раза выше, чем валютные резервы Центробанка. На 1 октября чуть снизился до $615 млрд, но это все равно умопомрачительный долг.

Значительная часть из этих займов - относительно краткосрочные, их нужно все время рефинансировать, то есть брать новые кредиты, чтобы отдать старые. Но тут незаметно подкрались события вокруг Украины, Крыма и т.п. И западные кредиторы начали, опережая санкции, закрывать кредитные позиции для наших заемщиков, о чем Минфин сообщил еще в марте. Потом крупных заемщиков - Роснефть, госбанки - начали уже напрямую вносить в санкционные списки. Но сейчас финансирование по факту ограничено даже для тех заемщиков, которые не находятся под санкциями - западные банкиры часто вводят такую самоцензуру, типа ну их на всякий случай, этих русских, а вдруг они завтра что еще выкинут и теперь уже наших клиентов в санкционные списки включат. Т.е. западное финансирование сейчас практически отрезано для подавляющего большинства наших заемщиков, а не только тех, кто ходит под санкциями.

И вот сложилась ситуация, когда нужно много валюты, чтобы отдавать западным кредиторам долги, но взять ее негде - новых займов не дают. Мы сунулись к нашему "новому геополитическому союзнику", Китаю, но он смешно послал нас подальше - во время долгожданного октябрьского визита премьера Ли в Москву все надежды о массовом притоке китайских денег для замещения западных кредитов рухнули, было подписано всего два смехотворных соглашения о предоставлении ВТБ и ВЭБу лишь по $2 млрд каждому, да и то это так называемые "связанные" кредиты, предоставляемые целевым образом под покупку китайских товаров и услуг - в рамках таких кредитов вы не получите денег, пока не покажете подписанный контракт с китайскими поставщиками о том, что собираетесь закупить у них товары.

То, что китайцы денег нам не дают, это неудивительно и ожидаемо, я не понимаю на что наши надеялись. Китайская финансовая система вообще не выстроена для массового кредитования зарубежных заемщиков, она так не работает. Она предназначена прежде всего для кредитования китайской экономики и китайского экспорта. Давать массово деньги зарубежным клиентам китайцы не готовы, начиная с того, что они риски не умеют толком оценивать, в отличие от западных банков - а с Россией сейчас связано много рисков, это и западные санкции, и проблемы в нашей экономике. Будешь слишком щедрым в раздаче кредитов русским - еще и получишь по башке от китайских финансовых регуляторов за чрезмерно рискованные вложения.

Поэтому получается вилка: нужно быстро отдавать много западных кредитов, а денег взять негде, была надежда на китайцев, а они денег не дают. Поэтому в октябре и выстроилась аццкая очередь просителей средств ФНБ.

Но ФНБ скоро закончится таким образом: существующие заявки уже превышают объем фонда, а хотят они все вот чего - продать правительству 10-15 летние облигации, чтобы полученные за них деньги сразу отдать кредиторам за границу. Просто сразу передадим весь ФНБ в Америку/Европу, чего там.

Да и с резервами у нас не очень. Все валютные резервы (не считая всякого там золота и резервных позиций в МВФ) у нас сейчас уже меньше $400 млрд (см здесь), уменьшились на $70 млрд за год. Из них половина - деньги правительства, все эти резервные фонды (они учитываются в составе валютных резервов, а не плюсуются к резервам ЦБ, чего многие не понимают, в том числе и Путин - что есть прямое свидетельство его глубокой управленческой некомпетентности, Путин просто не знает, сколько у нашего государства денег имеется).

А выплаты предстоят большие: по оценкам Sberbank CIB, в IV квартале этого года нашим должникам надо перечислить за рубеж $29 млрд, в 2015-м - $106 млрд, из которых $58 пока не хватает. При этом "большая часть краткосрочного долга приходится на компании, подпавшие под санкции США и ЕС": "расчетный объем погашений внешних долговых обязательств таких компаний до конца 2015 года составляет $84 млрд, что соответствует почти 60% от валового внешнего долга, который должен быть выплачен до конца 2015 года", пишут эксперты Sberbank CIB. В эту группу входят компании, работающие в двух отраслях экономики – банковской и нефтегазовой. Обязательства нефтегазовых компаний составляют большую часть предстоящего объема погашений – $62 млрд, или 74% от всего объема обязательств компаний, входящих в группу. Это, грубо говоря, прежде всего "Роснефть", которая нахапала идиотских долгов на поглощениях ТНК-ВР, активов ЮКОСа и до сих пор рассчитывается.

Деньги эти так или иначе можно найти и по долгам рассчитаться, но надо понимать, что, в отличие от предыдущих лет, когда наши компании и банки брали кредиты и для рефинансирования прошлых займов, и под новые проекты (отчего внешний долг все время рос), то теперь все деньги будут просто уходить за границу в счет оплаты долгов, и в российскую экономику вкладываться не будут. Можете представить себе, как это все повлияет на экономическую ситуацию в стране. Я лично ожидаю, что уже в 2015 году нашу экономику ждет заметный спад - нет нового источника финансирования вместо западных кредитов.

Так что отсюда ажиотажный спрос на валюту, и он пока не прекратится. Запад знал, куда бить своими санкциями.

Владимир МИЛОВ, demvybor

Повідомити про помилку - Виділіть орфографічну помилку мишею і натисніть Ctrl + Enter

Сподобався матеріал? Сміливо поділися

ним в соцмережах через ці кнопки