Новий голова Нацбанку від Зеленського: настав час небезпечних компромісів

Хто б не став новим главою НБУ, все-одно виявиться перед викликами, які нікуди не зникли зі зміною людини на посаді.

Кирил Шевченко, очевидно, був обраний на посаду голови Національного банку України, як компромісна фігура: його, як банкіра з досвідом, з одного боку поважають на ринку, а з іншого - він - не чужа людина для політиків, бо багато років очолював державний банк.

Потрібно розуміти, що новий голова НБУ, хто би їм насправді не став, опиниться перед викликами, які нікуди не зникли зі зміною людини на посаді. І реагувати на ці виклики доведеться із врахуванням дуже багатьох факторів. Сподіваємося, що реакція буде мудрою.

Фінансування державного боргу через грошову емісію

Це найбільш проблемна частина відносин НБУ та уряду. В останні місяці попит на гривневі ОВДП просів, нерезиденти почали продавати папери із своїх портфелів, а Міністерство фінансів не поспішало підвищувати ставку дохідності по нових облігаціях. Купували ОВДП в основному державні банки, одним з яких був Укргазбанк, очолюваний нинішнім головою НБУ.

У липні-серпні Мінфін має погасити раніше випущені ОВДП на 78 млрд гривень – і кошти на це погашення він намагатиметься залучити всередині країни. Зважаючи на слабкий ринковий попит, цього разу мова може всерйоз піти про монетизацію погашень через НБУ та держбанки.

Дуже легке рішення - допомогти бюджету один раз у скрутну годину. Але от чи будуть (чи як швидко з’являться) після цього наступні подібні випадки – питання відкрите та залежить від рівня усвідомленості й довгострокового мислення державних діячів.

Графік погашення ОВДП у 2020-2021 рр., млрд грн

Джерело: Міністерство фінансів

Проблема емісії не у самому факті – НБУ за останні 12 місяців збільшив грошову масу на чверть без негативних наслідків - а у тому, що коли її використовують для покриття бюджетних витрат, то зупинитися дуже важко, і абсолютно неможливо підрахувати, який рівень емісії ще нормальний, а який – вже небезпечний інфляцією, девальвацією та кризою.

Уряду ж, та депутатам, зупинитися у витрачанні коштів дуже важко, особливо коли їх можна просто надрукувати собі самим. Завжди знайдуться проекти, приємні виборцям або зацікавленим сторонам, завжди знайдуться недофінансовані видатки, особливо під час кризи. Зупиняти такий друк має саме НБУ та його очільник.

Для цього він повинен бути незалежним та мати силу сказати "ні".

Монетарна політика

Тут важливо продовжувати політику інфляційного таргетування, щоб зберегти макростабільність та розвивати валютний ринок, щоб гнучкий курс гривні дозволяв економіці краще абсорбувати зовнішні та внутрішні шоки. Влада буде тиснути у бік послаблення монетарної політики: девальвація гривні вигідна для експортерів, вища інфляція – для уряду, який збере більше податків, нижча процентна ставка за логікою можновладців має привести до пожвавлення кредитування та економічного зростання.

Але для людей наслідки такої політики можуть вилитися у знецінення гривневих заощаджень, зарплат і пенсій щодо долара, підвищення цін на імпортні товари, інфляцію та й подорожчання базового кошика продуктів.

ЦЕС у липні провів опитування про те, як люди ставляться до зростання цін: 94% респондентів не згодні, що ціни зростають надто повільно, 88% опитаних вважають, що зростання цін буде вигідне олігархам.

Читайте також: Перше рішення по ставці за нового голови НБУ – вибір непростий

Інфляція зараз нижча, ніж цільова за планом Нацбанка, і 5% зростання споживчих цін на рік для української економіки не стане катастрофою – але тут знову ж таки варто розуміти, коли зупинитися, і оцінити це математично майже неможливо. Тим більше, що інфляційні очікування громадян далі залишаються дуже високими – майже всі опитані в червні вважали, що зростання цін найближчим часом прискориться.

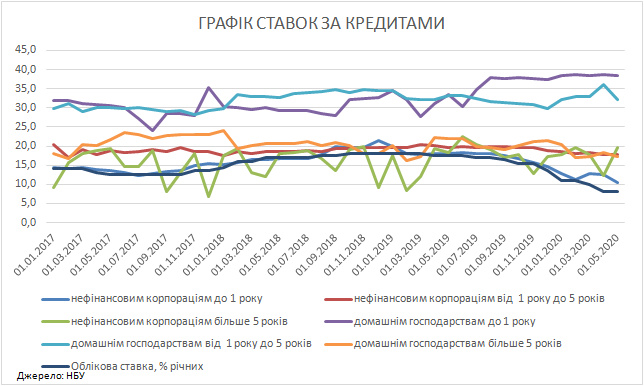

По зв’язку кредитування та процентної ставки все теж не так прямолінійно. Існує так званий трансмісійний механізм – зв’язок ставки НБУ із ставками по кредитах непрямий та дуже сильно залежить від економічного клімату, якості позичальників, захисту прав кредиторів.

Наприклад, можна знизити процентні ставки хоч до нуля, але якщо банкам буде заборонено стягувати з боржників заставу за іпотечними кредитами, такі кредити видавати не будуть. На ставки за споживчими кредитами, куди часто-густо закладають додаткові комісійні, страховки, облікова ставка майже не впливає, а на вартість довгострокових кредитів – впливає дуже помірно.

Єдиний помітний вплив вона має на вартість кредитів бізнесу строком до одного року, себто на оборотний капітал.

Динаміка процентних ставок за кредитами у гривні, % річних

Джерело: НБУ

Банківський нагляд

Від нового глави НБУ очікують, що він послабить вимоги до оцінки банківських ризиків. Банки давно обговорюють із НБУ методику розрахунку кредитного ризику, і окремі зміни цілком можуть бути доцільними. Але тотальне послаблення вимог до якості позичальників та якості застави означатиме створення навісу поганих кредитів, який свого часу поховав під час кризи більше половини банківської системи країни.

У 2020 році, незважаючи на економічні проблеми в усьому світі, не впав жоден український банк, і, хоча якісних даних про стан кредитного портфелю в банках немає, загалом ситуація не виглядає критичною.

Читайте також: Рынки положительно реагируют на назначение нового главы НБУ – Сазонов

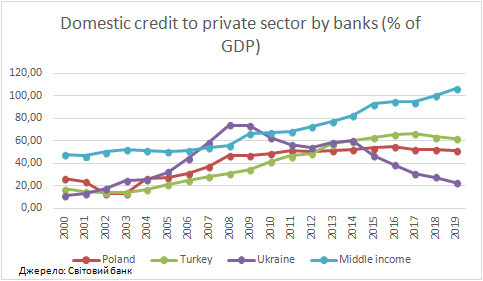

Через періоди проблемних кредитів проходило багато країн, що розвиваються, більшість із них – у 90-ті роки, саме проблемні іпотечні активи у США створили світову кризу 2008 року. Саме ці проблеми сильно вдарили по банківському сектору України у 2008-2009 та 2014-2015 роках.

Стійкість фінансової системи надважлива для України, якщо вона хоче повторити шлях більш розвинених країн, де поступове зростання кредитування базується на надійному підгрунті і не створює бульбашок. Тому приймати будь-які рішення про послаблення вимог до якості кредитів потрібно дуже і дуже виважено.

Банківські кредити приватному сектору у % від ВВП

Джерело: Світовий банк

Співпраця з МВФ. Кошти інституційних кредиторів – найдешевший спосіб закрити діру у державному бюджеті в часи фіскальної кризи. Через коронавірус та карантин доходи бюджету впали, а видатки навіть на 7% збільшили. Дефіцит бюджету на 2020 рік запланований на рівні приблизно 8% ВВП, а на додачу є ще погашення боргів попередніх періодів. Залучати позики на ринку єврооблігацій можна лише під більш високі ставки та при наявності програми з МВФ, яка дає кредиторам більшу впевненість у майбутньому.

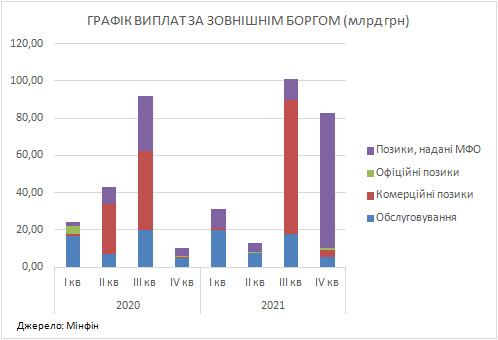

Графік виплат за державним зовнішнім боргом, млн доларів США

Джерело: Міністерство фінансів

Крім коштів МВФ, до бюджету мають зайти кредити від ЄС та Світового банку, яких не буде без виконання умов програми з Фондом. У кризовий та пост-кризовий рік саме ця співпраця критично важлива: вона не дозволить допустити дефолту та не змусить Україну звертатися за фінансуванням усього обсягу дефіциту на зовнішні ринки.

При цьому риторика можновладців "для внутрішнього використання" останнім часом далека від підтримки цієї співпраці. Голові НБУ доведеться долати опір атаці зацікавлених осіб та сформованої ними громадської думки.

В усіх важливих для політики НБУ сферах, новому голові доведеться витримувати тиск та приймати зважені компромісні рішення.

Всі вони можуть як поховати макроекономічну стабільність, так і провести країну через кризовий рік.

Ми сподіваємося, що цей період компромісів буде пройдено зважено, і він не стане початком нової фінансової кризи для України і українців.

Повідомити про помилку - Виділіть орфографічну помилку мишею і натисніть Ctrl + Enter

Сподобався матеріал? Сміливо поділися

ним в соцмережах через ці кнопки