Что с нефтью и до какого минимума может упасть цена

Если нефть продолжит падение и опустится ниже $60 за баррель, то удивляться не стоит, пишет директор НТЦ "Психея" Сергей Сапегин в материале для ЛІГА.net "Почему падают цены на нефть и что будет дальше"

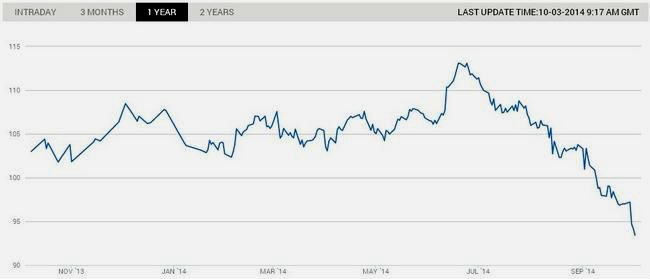

30 сентября цены на нефть побили двухлетний рекорд. Фьючерсы на нефть марки Brent подешевели до $94,67 за баррель, что является самым низким показателем с июня 2012, а фьючерсы на техасскую WTI снизились до $91,16 - до уровня ноября 2012 года. Второго октября цены продолжило лихорадить. нефть WTI упала ниже $90 впервые с конца апреля 2013 года.

Причины падения цен на черное золото объясняет директор НТЦ Психея Сергей Сапегин.

Бумажная нефть

Цены на нефть - феномен последних нескольких десятков лет. Главная его особенность в том, что среди всех сделок с этим товаром физическая нефть достигает едва 5%. Остальные 95% - это торговля так называемой "бумажной нефтью", то есть фьючерсными контрактами и другими деривативами.

По этой причине, вопреки реальному спросу и предложению, биржевые цены все меньше зависят от реального соотношения этих объемов.

Вторая важнейшая составляющая ценообразования - информационная. Она связана с тем, что биржевые инвесторы внимательно отслеживают информацию об экономических показателях ведущих стран, характеризующих состояние их экономик и, соответственно, потребления нефти.

Сегодня для ценообразования все большую роль играют отслеживание инвесторами информации о тенденциях развития мировой экономики и, в первую очередь, крупнейших потребителей нефти, таких стран, как США, Китай, Япония.

Третья составляющей ценообразования - финансовая. То есть объемы, объемы денежных ресурсов, вливаемых финансовыми институтами и хедж-фондами в биржевую торговлю нефтью. В зависимости от того, чьи интересы (биржевых "быков" или "медведей") преследуют эти институты, цена будет меняться в ту или иную сторону.

Можно кратко остановиться на этих трех составляющих ценообразования.

Спрос-предложение

Дефицита нефти на мировом рынке сейчас нет. Крупные нефтяные трейдеры хранят миллионы баррелей сырья в танкерах. Это ресурс, который превышает спрос и готов в кратчайший срок обеспечить ситуативное повышение спроса на нефть. Похожая ситуация и с хранилищами на суше. Экспертные оценки свидетельствуют, что объемы накопленной нефти достигают 50 млн баррелей. Это более чем половина всей суточной нормы, выбрасываемой на мировой рынок, и ее хватит для обеспечения двухдневного потребления всей экономики США.

Еще весной этого года таких запасов не было. Кроме того, Ирак и Нигерия наращивают экспорт. Ливия объявила об увеличении добычи на 14% до уровня 800 000 баррелей в сутки. В конце октября Иран планирует начать биржевую торговлю нефтью на внутреннем рынке в объеме 100 000 баррелей в сутки, а к концу года ожидается снятие с него санкций и увеличение поставок на мировой рынок нефти.

С другой стороны, Всемирная торговая организация снизила прогноз роста мировой торговли в текущем году до 3.1% в сравнении с 4,7%, озвученными в апреле. На 2015 году прогноз снижен до 4% с 5,3%. С учетом этого прогнозы роста потребления нефти в мире становятся все более сдержанными.

Таким образом, ресурсное обеспечение мирового рынка не вызывает опасений, а соотношение спроса и предложения нефти свидетельствует в пользу снижения цен.

Информационная составляющая

Инвесторы внимательно следят за экономическими показателями, которые свидетельствуют о слабом росте мировой экономики. Наблюдается замедление роста производительной активности во Франции и Германии.

Ухудшились экономические показатели Китая. В частности, прибыль промышленных предприятий Поднебесной в августе снизилась на 0,6% по сравнению с прошлым годом после 13,5%-го роста в июле. Кроме того, политические акции в Гонкоге и неготовность официального Пекина идти навстречу митингующим, вероятно, приведут к снижению экономических показателей второго по величине мирового потребителя нефти.

Все это происходит на фоне повышения курса американского доллара к корзине основных валют, достигающего уже четырехлетних максимумов. Дорожающий доллар приводит к изъятию финансовых ресурсов из дешевеющей нефти и является важнейшим фактором снижения цены на нее.

По всему миру надувается гигантский информационный пузырь сланцевого газа и сланцевой нефти, но пока он не лопнул, его давление все сильнее ощущается на трендах нефтяных цен.

Финансовая составляющая

Говоря о финансовой составляющей, интересно отметить появившуюся недавно информацию о том, что крупнейшие мировые нефтяные активы Rockefeller Brothers Foundation, связанные с углем и добычей нефти, продаются.

Речь идет о решении владельцев компании вместо теряющих рентабельность и находящихся в зоне риска нефтяных проектов направить финансовые усилия на борьбу с изменением климата. Для нас же важно, что фонд, который был буквально выстроен на нефти, теперь не просто уходит из этого рынка, а займется инвестициями в возобновляемые источники энергии. Это сигнал для других инвесторов к продаже своих нефтяных активов, что послужит серьезным фактором к снижению цен на нефть.

Интересно, что РФ не исключает сценария резкого снижения цен на нефть. В сентябре был презентован проект денежно-кредитной политики Банка России на 2015 год и период 2016-2017 года. В нем описаны три относительно лояльных для экономики страны сценария развития мирового рынка нефти. Однако уже сейчас ЦБ РФ разрабатывает четвертый вариант действий в случае "стрессового" сценария. Он предусматривает падение мировых цен на нефть до уровня $60 за баррель.

Важно отметить, что сегодня геополитическая напряженность не привносит в цену на нефть, так называемую "военную премию", добавлявшую к цене нефти в отдельные периоды $25-30. В отличие от предыдущих конфликтов на севере Африки, война в Украине и Арабо-Израильский конфликт не влияют на поставки нефти на мировой рынок и не ведут к росту цены.

Цена меньше $60 за баррель

Такой сценарий падения цен весьма вероятен. Дело в том, что мир становится все более глобальным, а наблюдаемые геополитические и экономические процессы могут иметь синергетический эффект воздействия на цену. Это может создать предпосылки для вывода из биржевой цены на нефть спекулятивной финансовой составляющей, что при снижающемся спросе на энергоносители и избыточном предложении на фоне активного развития проектов альтернативной энергетики и энергоэффективности может привести к падению цен до уровня $30-50 за баррель.

Повідомити про помилку - Виділіть орфографічну помилку мишею і натисніть Ctrl + Enter

Сподобався матеріал? Сміливо поділися

ним в соцмережах через ці кнопки